El precio del petróleo ha caído un 75% en los últimos tres años y los inversores están prediciendo el país está en camino al default (impago de deuda) más grande la historia de los mercados emergentes de deuda soberana. La venta del crudo en Venezuela, representa casi la totalidad de los ingresos al país, algunos analistas reseñan que entre 96-97%.

Créditos: REUTERS / Carlos García Rawlins

Ninguna nación en el mundo tiene tanta probabilidad de llegar a un impago como Venezuela, así lo reseñan analistas.

Venezuela ha sido nombrado el país con la economía más miserable del Mundo, con una inflación de más de 100% el año pasado, algunos analistas reseñaron que fue de aproximadamente 270%, de esta manera posee una moneda que ha colapsado en el mercado negro a menos del 1% de su valor oficial y donde escasean productos básicos como alimentos, y cualquier producto de necesidad básica.

Lo que era una de las democracias más estables en la región, famosa por sus gustos y costumbres, gasolina barata y sus hermosas reinas de belleza, hoy en día ha tenido un cambio de tendencia terrible.

A pesar de que los inversores confían en que el país cumplirá con una obligación de $1,5 mil millones que vence el 26 de febrero, el panorama se oscurece por los $4.1 mil millones restantes correspondientes a pagarés de la petrolera estatal PDVSA que se deben de pagar en octubre y noviembre de este año.

El portal de Bloomberg ha publicado un artículo donde responde algunas interrogantes sobre el caso de Venezuela:

¿Cuánta deuda externa tiene Venezuela?

La República de Venezuela tiene $ 35,6 mil millones de bonos en circulación y debe $ 67 mil millones una vez que se incluyen los pagos de intereses. La empresa petrolera de propiedad estatal Petróleos de Venezuela SA, conocida como PDVSA, tiene un monto $ 33,5 mil millones de bonos y una deuda total que asciende a $ 52,6 mil millones con los intereses incluidos (En total la deuda externa suma $ 119,6 mil millones)

Si hay un impago (default), ¿Cuándo es probable que ocurra?

Venezuela tiene el dinero para pagar los bonos que vencen en febrero junto con los $ 326 millones de los pagos de intereses de este mes. En octubre y noviembre de este año, PDVSA tiene que pagar $ 4.1 mil millones de bonos y $1.000 millones en intereses. Los precios de alrededor de 56 centavos por cada dólar de las notas indican el escepticismo sobre si el país será capaz de honrar esas obligaciones.

Operaciones en el mercado de swaps indican que hay una probabilidad del 76% que Venezuela no pague sus obligaciones en los próximos 12 meses.

¿Cuál podría ser el valor de recuperación de los bonos?

Las estimaciones varían entre 20 centavos de dólar y un máximo de 71 centavos en el caso de los bonos de PDVSA. Dado que Venezuela es tan dependiente del petróleo, el valor depende enormemente de los precios del crudo. Las estimaciones compiladas por Bloomberg para el precio de fin de año del West Texas Intermediate oscilan entre $ 38 y $ 70 el barril.

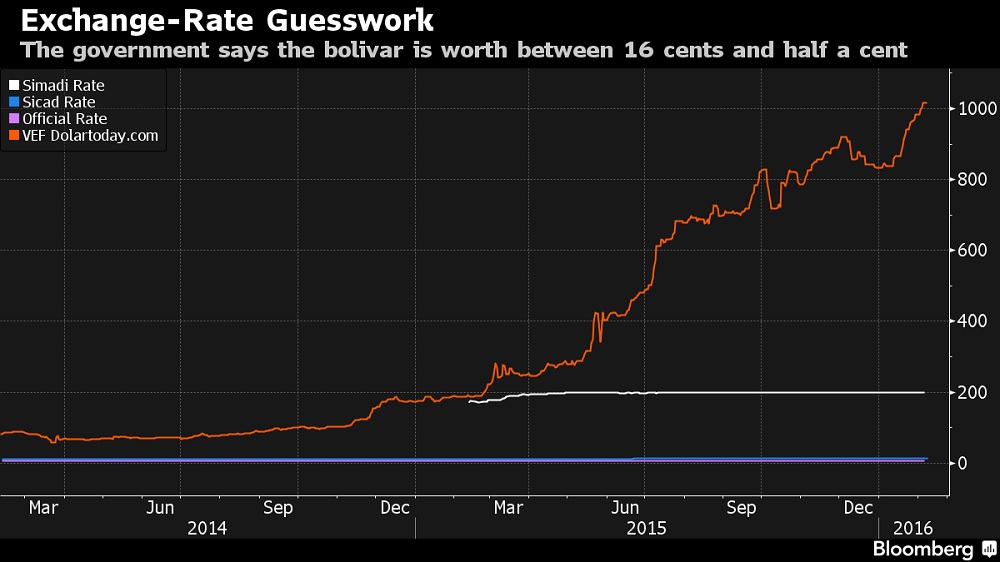

Un segundo factor es el tipo de cambio que utiliza Venezuela. El país cuenta con tres tipos de cambio oficiales, que van desde 6,3 bolívares por dólar a 199,9 por dólar, por no hablar de la tasa del mercado negro de más de 1,000 Bs por dólar. Una moneda más débil reduciría la relación entre la deuda y el tamaño de la economía, mejoraría la balanza comercial del país y reduciría el apalancamiento para PDVSA. Todo eso implicaría un valor de recuperación mayor.

Barclays PLC dice que es probable que los valores de recuperación de los bonos de PDVSA sean más altos.

Tipos de Cambio en Venezuela / Créditos: Bloomberg

¿Cuáles activos en el extranjero podrían intentar negociarse con los inversores?

PDVSA tiene refinerías, tanqueros y cuentas por cobrar. Por supuesto, el valor de los activos petroleros depende en parte el precio del crudo. En agosto del año pasado, Barclays estimó un total de entre $ 8 mil millones y $ 10 mil millones, pero eso era cuando el petróleo se cotizaba en al menos $ 50 por barril.

Los activos operativos de Citgo Holding Inc., filial estadounidense de refinación de PDVSA, ya se han comprometido a los acreedores. La emisión de $ 1,5 mil millones de bonos de la empresa que vencen en el año 2020 está garantizados con el 100 por ciento de la empresa Citgo Petroleum Corp.

¿Cómo se llegó a este desastre?

Durante sus 14 años en el cargo del ex presidente Hugo Chávez estatizó y amplió el papel del gobierno en la economía. En el momento de su muerte en 2013, la industria nacional había sido mutilada, dejando a Venezuela dependiendo casi totalmente de las importaciones de bienes de consumo. Esas importaciones se pagan con los ingresos del petróleo.

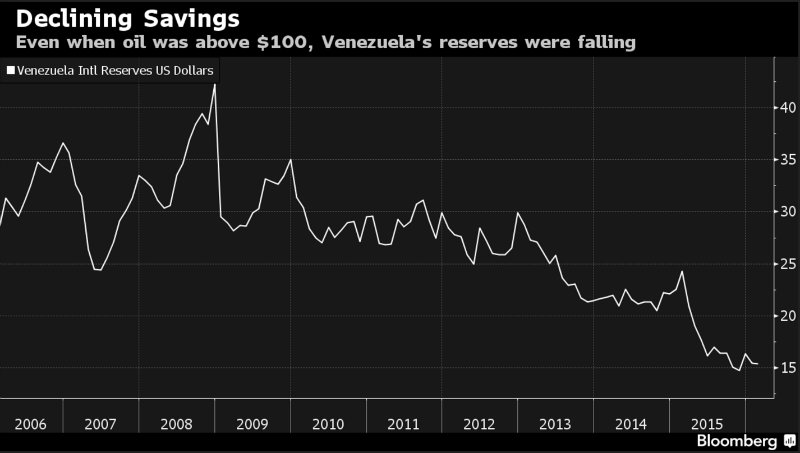

El modelo económico, que se caracteriza por la generosidad y la ineficiencia del gobierno, fue sin embargo más o menos sostenible con los precios del petróleo por encima de $ 100, a pesar de la escasez ocasional de papel higiénico y el hecho de que el gobierno había comprometido gran parte de su producción de crudo para pagar los préstamos de China y en subsidios a los aliados regionales, como Cuba.

A medida que los precios del petróleo fueron cayendo, el gobierno se basaba más en la creación o impresión de dinero para cubrir sus gastos, lo que ayudó a alimentar la inflación más rápida del mundo y haciendo del bolívar en el mercado negro la moneda de peor desempeño en el mundo.

Reservas Internacionales de Venezuela en USD / Créditos: Bloomberg

¿El probable default de Venezuela será el mayor de la historia de un bono soberano?

No, sería el segundo mayor. Grecia hizo impago de su deuda $261 mil millones en marzo de 2012, según datos de la agencia Moody. Argentina dejó de pagar su deuda de $95 mil millones en el 2001.

¿Venezuela ha incumplido antes?

Diez veces la deuda internacional, sobre todo en el siglo 19, de acuerdo con datos de los economistas de la Universidad de Harvard Carmen Reinhart y Kenneth Rogoff. Venezuela hizo su primera cesación de pagos en 1826, 15 años después de declarar su independencia de España.

Más recientemente, en el año 2005, cuando incumplió los pagos de los bonos vinculados a los precios del petróleo después de que el gobierno despidió a ejecutivos en huelga de PDVSA y el caos resultante significó que los precios necesarios para calcular los pagos no estaban disponibles. Los bonos que dejó de pagar fueron los llamados bonos Brady, que eran el resultado de una reestructuración de la deuda después de un incumplimiento en 1990.

¿Cómo sería un incumplimiento de Venezuela respecto al que hizo de Argentina?

Con un poco de suerte no sería tan prolongado. El default de Argentina se ha extendido durante 14 años cuando los sucesivos gobiernos han desafiado a los inversores que se negaron a aceptar las pérdidas de 70 centavos de dólar y los combatieron en tribunales de Estados Unidos. Venezuela, por el contrario, probablemente estaría motivada para resolver cuanto antes con el fin de liberar sus envíos de petróleo, según Nomura.

Los bonos de Venezuela tienen cláusulas de acción colectiva, lo que significa que para llegar a un acuerdo de reestructuración con una mayoría de los tenedores de bonos requeriría a todos a ir juntos al acuerdo. Las notas de PDVSA no tienen esa regla. Los inversores están divididos en cuanto a si esto hace el default en uno o en otro más probable o más fácil de resolver.

“Cada cesación de pagos es única“, escribió Siobhan Morden, jefe de estrategia de renta fija para Latinoamérica de Nomura, en una nota a sus clientes en febrero.

¿Hay alguna esperanza de que las cosas pueden mejorar?

Este es un caso, pero no todo está perdido.

En primer lugar, el gobierno podría implementar reformas como la reducción de los subsidios a la gasolina o la devaluación de la moneda, lo que permitiría que estire sus ingresos en dólares mucho más allá.

Bank of America Corp., dice que espera que Venezuela pueda hacer todos los pagos de bonos de este año, con tal que también cambie el régimen monetario, afloje los controles de precios y corte subsidios.

En segundo lugar, la oposición política está ganando terreno. La oposición ganó dos tercios de la Asamblea Nacional en las elecciones de finales del año pasado, que le da amplios poderes para remover a los ministros, y bloquear decretos presidenciales y citas judiciales.

En tercer lugar, China podría aparecer con una nueva financiación. La nación asiática ya ha prestado cerca de $ 17 mil de millones de dólares y, presumiblemente, podría venir al rescate de nuevo.

En cuarto lugar, los precios del petróleo podrían subir. El país puede raspar un poco más con un precio promedio de este año de $ 50 a $ 65 por barril, según estimaciones de Barclays, Bank of America y Nomura.

Por Sebastian Boyd / Bloomberg / Traducción: Editorial.